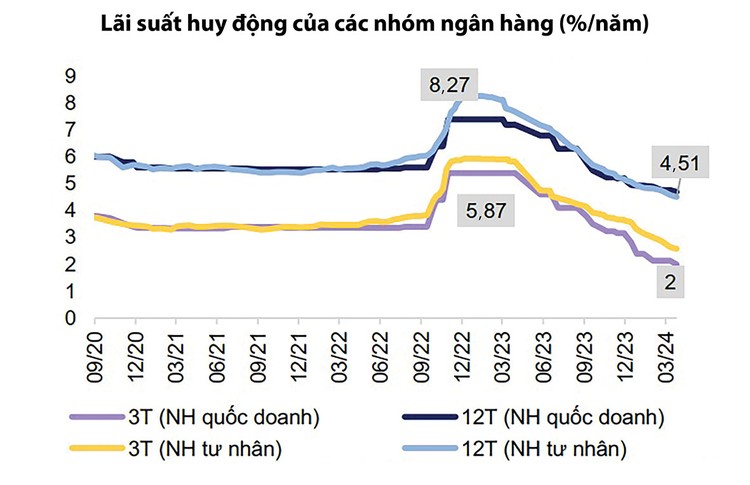

Lãi suất huy động có xu hướng tăng

Sau nhiều tháng liên tục đi xuống, mặt bằng lãi suất có dấu hiệu nhích tăng tại một số ngân hàng. Giới phân tích dự báo, lãi suất huy động có thể tiếp tục tăng trong thời gian tới khi áp lực tỷ giá USD/VND tăng, tăng trưởng tín dụng cải thiện do kinh tế hồi phục. Tuy nhiên, việc điều hành thị trường ngoại hối và thị trường mở (OMO) của Ngân hàng Nhà nước (NHNN) sẽ góp phần kiểm soát xu hướng lãi suất trong thời gian tới.

|

Nguồn: NHNN, Bloomberg, MBS Research |

Ngày 24/4, một số ngân hàng thương mại tiếp tục công bố tăng lãi suất huy động. Ngân hàng TMCP Đại Chúng Việt Nam (PVcomBank) tăng 0,3 điểm phần trăm lãi suất tiền gửi các kỳ hạn từ 1 – 5 tháng lên mức 3,15%/năm. Ngân hàng TMCP Bản Việt (BVBank) tăng lãi suất tiền gửi các kỳ hạn 3 tháng, 6 tháng và 12 tháng với mức tăng 0,05 điểm %.

Kể từ đầu tháng 4 đến nay, một loạt ngân hàng đã tăng lãi suất huy động, gồm: HDBank, MSB, Eximbank, NCB, VPBank, KienLongBank, VietinBank, Bac A Bank, GPBank, OceanBank…

Trên thị trường liên ngân hàng, ngày 23/4, NHNN bơm lượng tiền lớn qua kênh thị trường mở (OMO), đồng thời nâng lãi suất kênh OMO lên 4,25%. Theo đó, NHNN cho 9 thành viên vay gần 36.000 tỷ đồng thông qua kênh OMO với kỳ hạn 14 ngày. Đáng chú ý, lãi suất trúng thầu tăng lên 4,25%/năm thay vì 4%/năm trong thời gian qua. Đây cũng là mức lãi suất cao nhất trên kênh OMO kể từ giữa năm 2023.

Giới phân tích cho rằng, hoạt động “bơm – hút” tiền thông qua việc bán tín phiếu và cho vay trên thị trường liên ngân hàng là nghiệp vụ được NHNN thực hiện nhịp nhàng trong thời gian gần đây nhằm kiểm soát dòng tiền trong hệ thống, đồng thời, góp phần điều tiết mặt bằng lãi suất trên thị trường liên ngân hàng, giảm sức ép với tỷ giá USD/VND.

TS. Nguyễn Hữu Huân, giảng viên Đại học Kinh tế TP.HCM cho rằng, động thái bán ngoại tệ cho các tổ chức tín dụng của NHNN nhằm can thiệp thị trường từ ngày 19/4 góp phần làm giảm nguồn cung tiền mặt, do đó, động thái cho vay trên thị trường mở (OMO) trong ngày 23/4 có thể xem là cách trung hòa việc hút tiền mặt qua ngoại tệ trước đó. Tuy nhiên, cần phải quan sát thêm hoạt động của thị trường trong thời gian tới để biết được thực trạng của thanh khoản trong hệ thống ngân hàng.

Ở khía cạnh khác, theo ông Huân, việc bơm tiền có thể xuất phát từ việc tăng thanh khoản cho các ngân hàng khi nhu cầu vay vốn tăng, tăng trưởng tín dụng có dấu hiệu cải thiện (đạt mức 1,34% tính đến ngày 29/3/2024 sau 2 tháng đầu năm tăng trưởng âm). Trước áp lực tỷ giá USD/VND trên thị trường, lãi suất huy động VND ở mức quá thấp làm giảm tính hấp dẫn của kênh tiền gửi tiết kiệm nên lãi suất huy động có thể tăng trong thời gian tới. Mức độ tăng sẽ phụ thuộc vào cách thức điều hành trên thị trường ngoại hối và thị trường OMO của NHNN.

“Thời gian qua, cơ quan điều hành chính sách tiền tệ phải nỗ lực giữ ổn định mặt bằng lãi suất và tỷ giá, đây là hai mục tiêu có tính đánh đổi. Tuy nhiên, NHNN đã điều hành chính sách lãi suất, tỷ giá nhịp nhàng, hiệu quả để biến động tỷ giá không quá lớn và mặt bằng lãi suất khá ổn định để hỗ trợ cho nền kinh tế phục hồi. NHNN cần thể hiện rõ và cụ thể thông điệp về các giải pháp điều hành, hoặc có giải thích rõ hơn sau các động thái bơm/hút tiền mạnh mẽ vừa qua để tránh các suy luận võ đoán, gây tâm lý bất lợi cho thị trường”, ông Huân nhấn mạnh.

Theo báo cáo của các ngân hàng thương mại gửi NHNN, đến 31/3/2024, lãi suất tiền gửi bình quân của các giao dịch phát sinh mới ở mức 3,02%/năm, giảm 0,5% so với cuối năm 2023; lãi suất cho vay bình quân của các giao dịch phát sinh mới ở mức 6,5%/năm, giảm 0,6%/năm so với cuối năm 2023.

Theo TS. Phạm Xuân Hòe, nguyên Phó Viện trưởng Viện Chiến lược ngân hàng, huy động vốn trong hệ thống ngân hàng giảm 0,76% trong quý I năm nay so với cuối năm 2023 có nguyên nhân chủ yếu từ mặt bằng lãi suất giảm mạnh. Điểm đáng chú ý là mặt bằng lãi suất huy động ở mức thấp có thể khiến dòng tiền trong nền kinh tế chảy vào các kênh khác như vàng, USD, bất động sản.

“Từ nay đến cuối năm, lãi suất có thể tăng trở lại. Trong đó, lãi suất huy động sẽ tăng mạnh hơn bởi các ngân hàng cần hút vốn để đáp ứng nhu cầu thanh khoản/tăng khả năng cấp tín dụng cho các doanh nghiệp khi nền kinh tế có dấu hiệu phục hồi. Về lãi suất cho vay, hiện mức lãi suất 5 – 6%/năm chỉ áp dụng cho các dự án rất tốt và cho vay kỳ hạn ngắn. Các khoản vay trung hạn thường phải chi trả lãi suất ở mức 7 – 8%, các khoản vay dài hạn có mức lãi suất từ 10%/năm trở lên. Mặt bằng lãi suất cho vay này không phải là thấp trong điều kiện lạm phát chỉ ở mức 4% như hiện nay. Do đó, cần tiếp tục nỗ lực giữ lãi suất cho vay ở mức thấp để hỗ trợ doanh nghiệp tiếp cận vốn”, ông Hòe nói.

Theo đánh giá của Ngân hàng Thế giới (WB) về chính sách tiền tệ của Việt Nam, dư địa để tiếp tục cắt giảm lãi suất bị hạn chế hơn do chênh lệch lãi suất giữa thị trường trong nước và quốc tế cùng với áp lực có thể gây ra đối với tỷ giá mặc dù NHNN phục hồi dự trữ ngoại hối đồng thời đảm bảo ổn định tỷ giá. Thặng dư tài khoản vãng lai hiện nay cũng đủ để bù đắp cho dòng vốn chảy ra nước ngoài do chênh lệch lãi suất khiến cho các nhà đầu tư tìm kiếm lợi nhuận cao hơn.

Theo nhóm nghiên cứu của Công ty CP Chứng khoán MBS, lãi suất đầu vào có khả năng tạo đáy trong quý II/2024 và cải thiện nhẹ trong bối cảnh khả năng kinh tế hồi phục và tín dụng dần cải thiện. Dự kiến lãi suất huy động sẽ tăng khoảng 0,3 – 0,5% và sẽ tiến dần về mức lãi suất tại thời điểm đầu năm.

Tác giả: Xuân Yến

Nguồn: Baodauthau.vn