Hà Tĩnh: Siết chặt quản lý, dẹp “loạn” thị trường bất động sản

Công tác quản lý thuế đối với hoạt động chuyển nhượng và siết chặt quy định cho vay là những giải pháp hữu hiệu góp phần hạn chế những rủi ro trong lĩnh vực bất động sản (BĐS).

Quản lý chặt chẽ thuế chuyển nhượng bất động sản

Thực hiện văn bản chỉ đạo của Tổng Cục thuế và UBND tỉnh Hà Tĩnh về tăng cường công tác quản lý thuế đối với hoạt động kinh doanh BĐS, ngành thuế đã phối hợp với UBND các địa phương thực hiện các biện pháp giám sát, kiểm tra, khảo sát gắn với vận động, tuyên truyền, đấu tranh để người nộp thuế tự giác thực hiện kê khai đúng thực tế giá mua bán trong các giao dịch chuyển nhượng.

Cán bộ Chi cục Thuế khu vực TP Hà Tĩnh – Cẩm Xuyên hướng dẫn người nộp thuế kê khai thuế.

Cán bộ Chi cục Thuế khu vực TP Hà Tĩnh – Cẩm Xuyên hướng dẫn người nộp thuế kê khai thuế.

Người nộp thuế khi tham gia giao dịch bất động sản cần thực hiện đúng các quy định của pháp luật về kinh doanh và chuyển nhượng bất động sản.

Người nộp thuế khi tham gia giao dịch bất động sản cần thực hiện đúng các quy định của pháp luật về kinh doanh và chuyển nhượng bất động sản.

Trong bối cảnh thị trường BĐS có nhiều biến động bất thường, tiềm ẩn rủi ro, các tổ chức tín dụng trên địa bàn Hà Tĩnh đang triển khai các giải pháp siết chặt quy định cho vay trong lĩnh vực này.

Bà Trần Thị Hồng Thắm – Trưởng phòng Khách hàng bán lẻ (Vietcombank Hà Tĩnh) cho biết: “Dư nợ BĐS tiêu dùng của chi nhánh hiện là 850 tỷ đồng trên tổng dư nợ là 10.773 tỷ đồng. Thực hiện chỉ đạo của NHNN tỉnh Hà Tĩnh và Vietcombank Việt Nam, chi nhánh thực hiện thẩm định chặt chẽ phương án, dự án vay vốn của khách hàng, bảo đảm tuân thủ đúng quy định hiện hành. Với những khách hàng không đủ điều kiện vay vốn và mục đích vay không phù hợp, chi nhánh kiên quyết từ chối”.

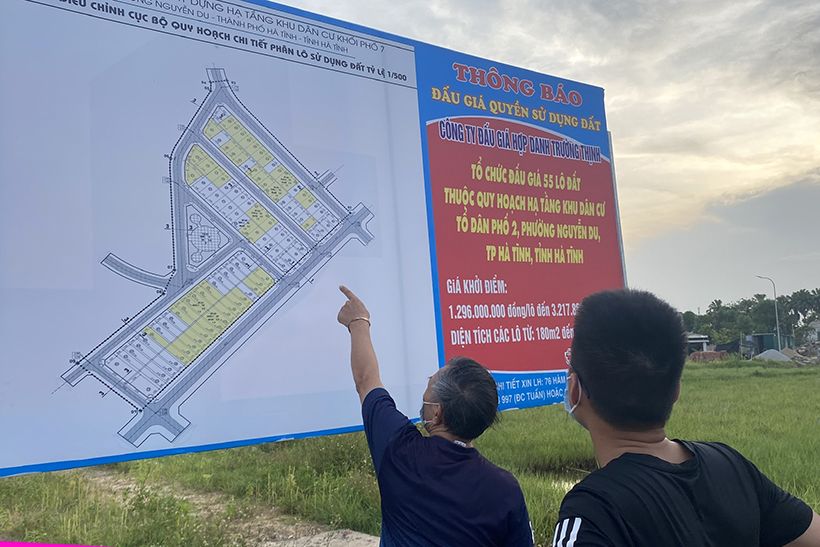

Thời gian qua, thị trường bất động sản có nhiều biến động bất thường, tiềm ẩn rủi ro.

Thời gian qua, thị trường bất động sản có nhiều biến động bất thường, tiềm ẩn rủi ro.Agribank Chi nhánh Hà Tĩnh II cũng “thắt chặt” hơn đối với nhu cầu BĐS tiêu dùng. Ông Võ Minh Mạnh- Phó Giám đốc Agribank Chi nhánh Hà Tĩnh II cho biết: Đến thời điểm này, tổng dư nợ BĐS tiêu dùng của đơn vị là 797 tỷ đồng, chiếm tỷ lệ 6,9% tổng dư nợ. Đơn vị tuân thủ nghiêm quy định, quy trình và thẩm quyền cấp tín dụng đối với khách hàng; tăng cường kiểm tra, giám sát trước, trong và sau khi cho vay nhằm không để khách hàng sử dụng vốn sai mục đích vào đầu tư kinh doanh BĐS.

Để tránh trường hợp khách hàng “lợi dụng chính sách”, vay vốn giá rẻ đầu tư kinh doanh BĐS, Agribank Chi nhánh Hà Tĩnh II kiên quyết xem xét, xử lý trách nhiệm đối với các trường hợp có hành vi vi phạm về cấp tín dụng do nguyên nhân chủ quan. Cụ thể như: thẩm định không khách quan; không quản lý dòng tiền; chưa đánh giá đầy đủ thực trạng của khách hàng dẫn đến việc cho vay, bảo lãnh không đủ điều kiện; khách hàng sử dụng vốn sai mục đích nhưng thiếu kiểm tra, giám sát thường xuyên…

Tại các ngân hàng thương mại cổ phẩn như: Sacombank, Techcombank, HDBank… việc kiểm soát chặt chẽ tín dụng BĐS cũng được chú trọng. Mục tiêu đặt ra của hệ thống ngân hàng Hà Tĩnh năm 2022 là tăng trưởng dư nợ tín dụng từ 15-17% so với cuối năm 2021. Tuy vậy, các ngân hàng tuyệt đối không “nới lỏng” quy định về tín dụng đối với khách hàng. Thay vào đó, các tổ chức tín dụng tiếp tục chú trọng nguồn vốn vào sản xuất – kinh doanh, vào các lĩnh vực ưu tiên (nông nghiệp – nông thôn, doanh nghiệp vừa và nhỏ, xuất khẩu…) nhằm góp phần khôi phục và phát triển nền kinh tế trước ảnh hưởng của đại dịch COVID-19 và tạo sự phát triển bền vững.

Link gốc: https://doanhnghiepvn.vn/xa-hoi/ha-tinh-siet-chat-quan-ly-dep-loan-thi-truong-bat-dong-san/20220415054847621